凯丰投资首席经济学家高滨:投资展望——从达里奥的“模式转换”说起

作为以宏观策略和大类资产配置著称的私募基金管理人,凯丰投资具备国内少见的宏观策略团队。投委会成员、首席经济学家高滨先生率领宏观策略团队,通过对宏观周期波动的精准把握以及大类资产的轮动判断,将自上而下的宏观研究落到实处,并在公司内部与自下而上的细节研究进行深度融合,建立起凯丰独特的“护城河”。在凯丰投资“勇毅笃行,同向同心”2019年投资者年会上,高滨为全场嘉宾带来了专题分享《投资展望——从达里奥的“模式转换”说起》,本文为演讲实录。

各位投资人各位朋友,欢迎大家来到凯丰投资2019投资者年会,下面我跟大家分享一下投资展望,从达里奥的模式转换说起。我们是一个宏观基金,最近几年我们一直很郁闷的是出去交流的时候人家说宏观到底做什么?我们想了半天给人解释也很难一句话说清楚。我经常会反问,我现在也反问一句,刚刚在座的朋友们有多少人听懂了王伟总讲的量化投资?我发现举手的人很少,这就对了。我的反问就是你们懂量化吗?对方会说不懂。那你投量化对吗?他说对。我说你也可以投我们宏观(笑)。

宏观是什么?宏观投资可以说有三个角度,状态,参数,模型转换。

第一是周期的角度,状态变量的交易。专业投资者其实都有一个模型,参数固定。很多人猜,做股票债券的都会猜这个模型的状态变量。CPI会怎么动,如果猜对CPI涨,债券就要跌了,股票可能好可能不好,取决于央行采取什么样的货币政策。GDP也有一个模型,经济状态在变,所以投资会跟着状态变,这是一种稳定模型的投资,就是我们可以投资状态,消费多少?工业增加值多少?我们说大家猜这个时候都是一个状态变量的变化,就是说你心里的宏观投资,就是猜CPI,也可能猜M2增速,以及一些其他宏观变量。我们都希望我们的模型更好,不仅仅模型参数更好,猜状态变量的能力也更好,这是第一个角度,周期状态变量投资的角度。

二是模型的参数变化,也可以交易。比如说中美贸易战,是不是说中美之间就不做贸易了?不是,还会做贸易,但是税收的水平变了,就是说参数变了,参数变了你的模型要不要调参数?我们做商品经常说这个商品对GDP的乘数是0.2,另外一个是0.8,是不是稳定的?这个时候你可能要交易你的参数,因为参数变了,市场模型也要变,反映函数不一样,机会就出来了。

前面两类是我们通常要做的机会,那最大的机会在哪里?就在今天这个模式转换!

宏观投资我们全球投资者最耳熟能详的就是索罗斯,索罗斯大家最耳熟能详的故事就是打败英格兰央行,打败英格兰央行是一个模式的变换,英镑被迫从固定汇率变成了浮动汇率,索罗斯一举成名。

最大的机会可能就在模式转换里面,今天我们就从达里奥的模式转换说起。

野蛮时代:名义负利率

我们现在处于一个什么时代?我们现在处于一个非常野蛮的时代,这个野蛮由负利率代表。这张图大家不陌生,其实从全球金融危机之后,利率就越来越低,有的国家低到了负的。第一次负利率出现的时候是正好我在日本,我在东京工作过六年,当时有一个投资银行卖了一些零利率的期权,市场觉得负利率不可能发生,这是十几年前的事情。结果有那么一两天日本短期国债票据利率竟然是负的,市场上一片哗然。十几年之后负利率现在竟然变得很正常了,在欧洲如果利率不是负的你反而觉得不正常。这是很野蛮的正常。我们以前担心钱在银行跑不过CPI,现在你怕它每天会变少。全球负利率债券总额9月曾经到过17万亿美元,现在应该在13、14万亿美元。做一个对比,全中国14亿人辛辛苦苦干一年也就可以创造出13、14万亿美元的GDP。而且现在不光欧洲国债负利率,还有一万亿美元左右的企业债也是负利率。甚至连媒体都看不过去了,在座有不少媒体的,媒体说:“现在真是疯了,连垃圾债都有负利率!”这真是非常野蛮、非常不讲道理的世界。

我们知道一个野蛮不讲道理的世界最后一定是不可持续的,某种情况下因某种原因一定会终结,怎么终结?

负利率的终结会震耳欲聋

现有模式将会终结:

a)实际利率低到无法忍受,投资者拒绝买债。

b)政府负债支出受到“逼仓”无法偿还。

结果是大规模财政赤字通过印钱、贬值或者加税来完成,而这个过程就会激化“有产”资本家与“无产”社会主义者的矛盾。

-达里奥,《新模式》,2019年7月18日

这段话是达里奥七月份在其《新模式》那篇报告里写的。达里奥全天候投资模式做成全球最大的对冲基金,为什么成功?一是他的营销水平高,二是他的运气好,初始条件好。达里奥现在开始担心风险平配的模式会破灭,因为(发达市场)利率已经低到难以想象,全天候模式很难看到未来。

美国股市的宏观基础在削弱

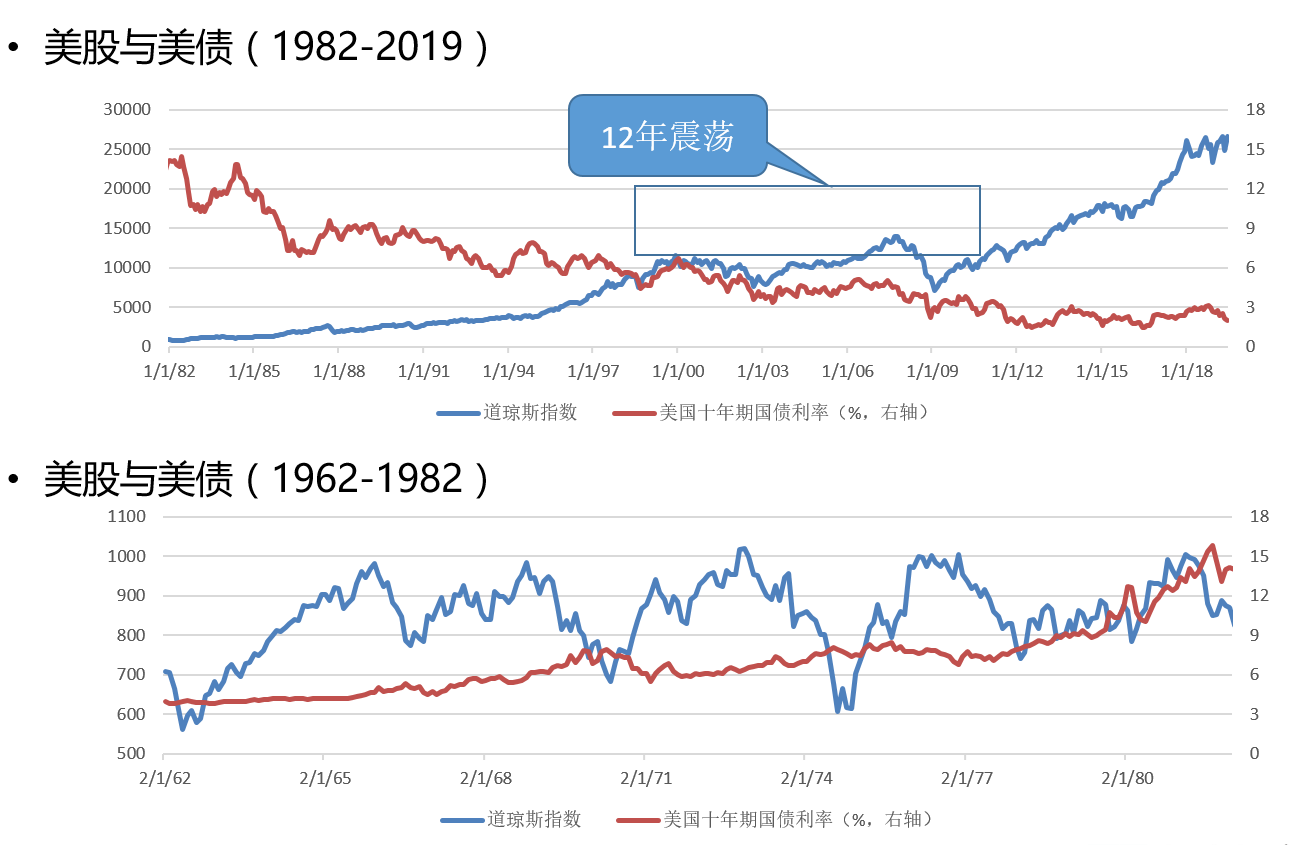

回顾一下过去40年的投资,看看美国的股市牛市基础,这是从82年到19年,红色是美债的利率,从15%的利率水平一路下滑到现在1.5%的水平。蓝色是美国股票,一眼看到的就是利率一路下滑,股票一路上涨,这是一个最好的股债双牛的态势。这个态势怎么来的?首先,80年里根上台以后大规模改革市场化、全球化,这个过程使得美国企业大幅受益。我们知道美国的文化对全球的影响最大,在全球化的过程中美国企业得到了全球的销售红利。同时美国的企业的用工制度最灵活,市场化全球化过程意味着它可以迅速地置换工人,可以把自己的工厂移到全球最便宜的地方去,美国企业在这个过程中增加了销售降低成本,提高了盈利,这是第一点。

第二点就是像东亚这些国家特别喜欢向外输出产品,这些企业包括中国的企业日本的企业韩国的企业,还有就是美国的企业搬过来利用低成本生产产品再输到美国去,中国以前有一个词叫做两头在外。这个过程中亚洲生产完赚了外汇,又循环到美元的体系里面。中国的整个经济体系进入全球模式之后中国的低劳动力成本大幅压低产品价格,使得美国的消费品产品价格比较低或者通胀比较低,中国赚到的美元又循环到美元买了美债,美国低通胀和全球美元循环回去买美国国债的过程中,使得美国的利率可以一路下行,帮助了债牛。

第三点是利率越低,投资者、生产者与消费者就越愿意加杠杆。加杠杆的能力美国的机构最厉害,这就带来了美国经济与金融的杠杆化。我们现在看到美国企业还在加杠杆,回购购买自己的股票等等,这带来每股盈利的上升或者ROE的上升,进一步帮助了股票的上涨,形成股票牛市。

最后一点是,股票持续上涨带来的追涨盘。我们知道被动指数投资最喜欢的就是这种,应该说我们所有人都喜欢这种,所有人都很懒包括我自己,我们最喜欢的模式就是躺着赚钱的模式。如果股票每天都在涨的话我能够买一个被动的指数投资,不用研究不用分析,躺着每天可以赚钱的话当然这是最受欢迎的投资模式,所以大量的资金涌进ETF里面,进一步推动美股的攀升。这就是过去40年美股上涨的模式,有基本面的增长,有金融面美元循环支撑和杠杆的增加,也有泡沫,就是ETF的追涨。

要提醒大家注意的是,即使在一个近40年的大牛市里,中间也有12年几乎没有变化。如果把道琼斯这个图换成纳斯达克,震荡会越发明显。纳斯达克2000年达到6000多点,2002年跌到1200点,十多年才又重新回到6000点以上。这里提示一句,不要以为发达国家股市成熟就不波动,不会产生泡沫。纳斯达克波动起来的时候也是非常激烈的,即使标普500也在2008年高点到低点跌了百分之六十多。其实股市很容易形成泡沫,特别是在很长时间内都可以躺着赚钱的时候更容易形成泡沫。

再给大家看一张图。这些年根据近期趋势外推形成的两个泡沫概念,我认为存在很大风险,虽然这两个泡沫不一定立刻就破。泡沫可以持续很久,但简单的外推尤其是近期的趋势是很危险的,近几年形成的趋势一是美股的股票,二是中国的房产,中国的房产我研究不透,不能过多评论,原因之一是因为中国的商业房产时间太短,缺乏最够多经过周期的价格与其他信息来认真分析。美国股市可以多讲一些,好在它历史记录特别长,长到你要活得久一点的话曾经有20年你非常郁闷,买了之后就天天在那里震。

有一个笑话说2009年10月16日时上证2976点,2019年10月16日,上证涨到2977点,10年涨了一个点。当然,大家知道这是开玩笑的。有趣的是,你拿美国60、70年代的股票也可以开这个玩笑,可以开20年这个玩笑,美股20年震荡没有趋势。那个时间点发生的最清晰的就是两张图上的红线方向反转过来了,美国十年国债利率从4%的水平上升到15%的水平。

最初1962到1965这几年它的利率虽然在三点几到四的水平很稳定,不怎么动,那时美国的利率也没有完全市场化,利率水平很稳定。二战结束以后美国经济不错,这段时间股市也是一路上扬的。60年代初期的时候美国已经介入越战,古巴危机,美国吓退苏联后,大家觉得越战应该很容易赢。

打到65年以后大家觉得这个仗不太容易赢,64年大幅增兵后钱也花了很多,怎么办?继续打。打到71年市场发生了一件特别大的事情,美国“违约”了。这话说出来可能很让人震惊,大家可能觉得美国国家从来没有过违约啊。的确,美国国债是没有违约过,但是依照二战之后布林顿森林体系,美国向全世界承诺35美元兑换一盎司黄金,到了1971年美国因为打仗财政入不敷出,跟全球说对不起兄弟们35美元不算了,黄金由此一路飙升到1980年的时800美元。

可以想像美国因为打仗打穷了“违约”黄金承诺,市场上事先有反应,道琼斯从1965年的1000点跌到了1970年的700点以下。同期美国财政入不敷出,美债利率是一路攀升的。当然美国真正跟黄金脱钩之后,货币与财政政策变得更自由之后市场也稳定一些,股市也回升到了前期高点。然后,74年发生的第一次石油危机,再次让股市陷入低谷,后面又出现了79年的第二次石油危机,全球通胀迅速上升,大幅推高美债利率。这几波折腾,让美股走出了一个将近20年毫无趋势的背景。

各位朋友也许注意到了,我刚刚所描述的这些,跟当今的美国似乎很像。美国过去这些年也打了很多的仗,美国打了这么多年仗之后打出什么?赤字!今年年初美国国会预算办公室说今年美国政府的财政赤字预计9千亿美元,到2022年会突破一万亿美元。然后,今年八月份的时候美国国会预算办公室向上修正说今年的财政赤字是9600亿美元,从明年开始每年12000亿美元而且会连续十年。到了9月份的时候美国政府说对不起,我们今年的财政赤字已经破10000亿美元。

经过多年的量化宽松,我发现市场对数字经常已经没有概念了,10000亿美元是什么规模呢?中国银行系统一年给整个全中国经济体系的总贷款加一起一年也就两万亿美元多一点,每个月平均一万多亿人民币。美国的中央政府,其联邦政府一个赤字就干出一万亿美元,这是个很大很极端的数字,说明美国政府很缺钱。当然,中国政府也没有以前有钱了,但美国政府似乎更缺钱。结果,现在大家比的是谁更缺钱,这是一个让人很不舒服的状态。

综上所述,美股未来的回报是存疑的。

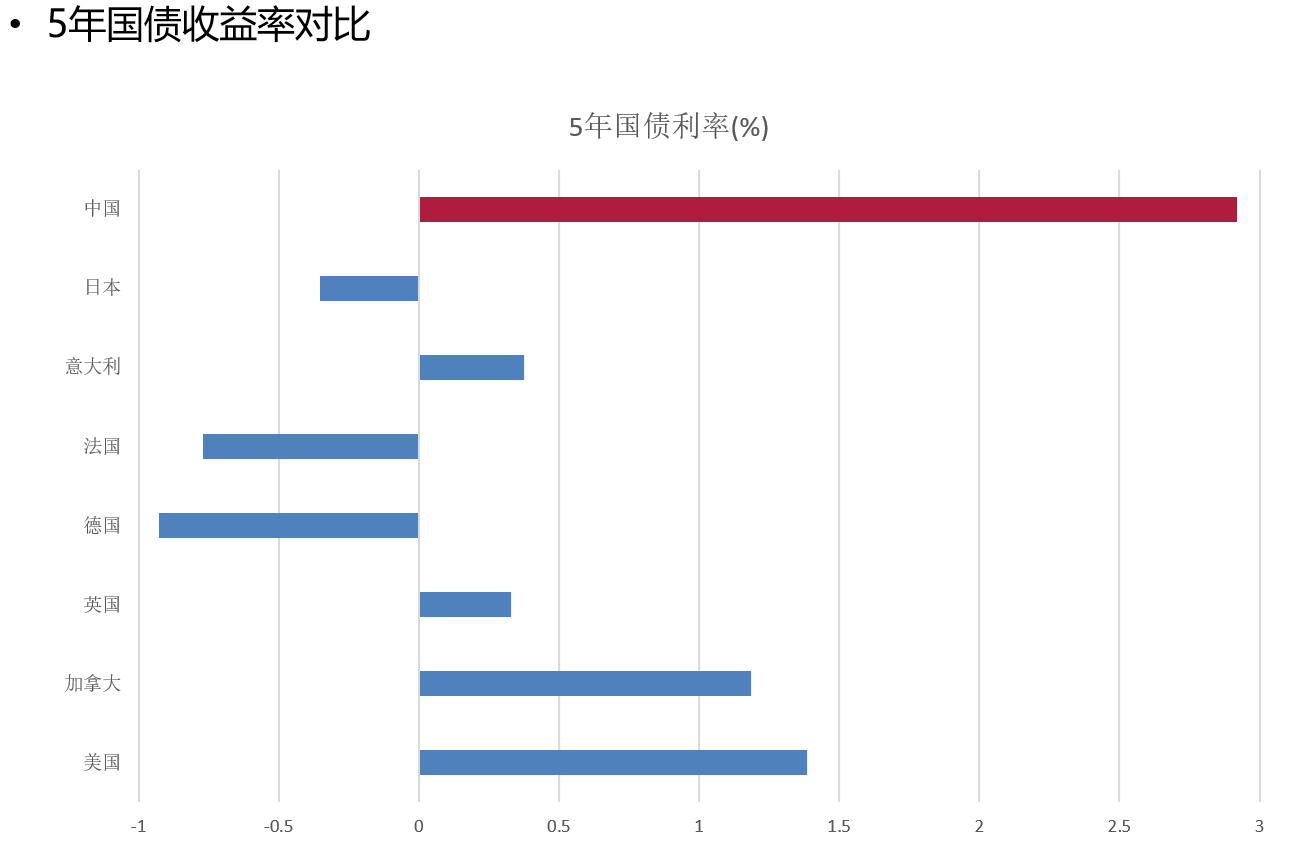

谈完股票,来谈谈债券。各国都借了很多钱,都面临很大的还钱压力又没钱,就都希望利率低。于是,各国央行竞相放水。这个竞赛中国似乎“输”了,其实更准确地说法是人民银行不想“赢”。全球主要央行放在一起对比,人民银行应该是最鹰派的央行。四月份搞了一个紧缩,说一季度的贷款放太猛了,要收一下。上个月的贷款数据比较强,听人民银行最近的解读,似乎又有些收紧的意思。如此,中国国债今年大幅跑输了全球发达国家国债。

美国小伙伴们欠文明的利率水平进入危险区域

对比一下这个是五年全球国债的图,红色是中国,我们喜欢用红色代表中国,下面这些是什么?第一个是日本、之后是意大利、法国、德国、英国、加拿大和美国,中国利率远远超过他们的利率水平。通常,大家觉得中国是新兴市场,新兴市场利率高很正常。我后面要分析的就是中国到底是新兴市场还是应该从另外一个维度来看中国是一个大国经济的市场。这个区别很重要,中国显然不简简单单是阿根廷式的新兴市场也不是土耳其式的新兴市场。如果要我投资债的话我肯定愿意投资中国国债而不愿意投德国国债,德国国债的负利率意味着今天放100块钱五年以后只能收回95块钱。

从这个角度来看,发达国家的债券的回报也存疑!