凯丰投资董事长吴星《中国经济乐观中的隐忧》演讲实录

2015年4月18日,第6届中国私募金牛奖颁奖典礼暨高端论坛在北京举行。深圳市凯丰投资管理有限公司斩获私募金牛奖——2014年度金牛私募管理公司(宏观期货策略)。董事长吴星在论坛中作了题为《中国经济乐观中的隐忧》的主题演讲。

吴星:大家好,作为一个基金行业的新兵,非常感谢组委会给我们这个机会。我是凯丰投资董事长吴星,从大宗商品期货出身,最早做过商品期货研究员,后转向做交易,目前管理的基金产品也主要在期货领域。我们主要在大宗商品期货领域进行对冲策略交易,总策略的裸露头寸一般不超过10%,并尽量控制在5%以内。在交易思路上,我们更多是分析市场的差异性,或者说市场链条逻辑产生的原理,在这些方面关注比较多。近几年,整个期货行业发展有些停滞,特别是大宗商品期货,从2011年到现在,商品期货持仓规模基本一直维持在9000亿元上下规模。在这种市场环境下,我们管理这种规模的资金,压力其实还是挺大的。

简单介绍完我们的情况之后,我们开始今天的主题。首先关于宏观方面,我不想讲太多,我想尽量把自己理解比较深刻的,不同产业链上的一些产业逻辑讲一下。刚才各位股票大佬都讲了不同的观点,我们作为期货私募,就讲讲和产业相关的问题,或者说我们眼中的一些产业,在什么样的背景下,未来可能经历什么样的风险。所以我把今天的题目定为《中国经济乐观中的隐忧》,我觉得乐观主要出于以下第一个看法:

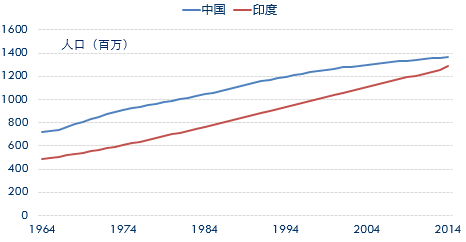

这里有一个数据,中国和印度的情况:从1970年开始印度和中国的GDP、人均GDP的差异,从1970年的基本相当,到2012年是4.47倍,说明中国在共产党领导下表现优秀,明显好于印度。而中印从国土面积、人口、成立时间等方面都基本相当,具备比较性分析的前提。而推广来看,中国的现行制度在目前全球范围内都具备比较优势。

我们分析很多行业,擅长从比较相对优势的角度进行分析,社会主义制度不一定是最好的制度,但是因为大多数国家都是资本主义制度,在这种背景下反而我们的制度可以说是最好的制度。我特别看好中国未来的发展,因为尽管我们制度本身有些问题,但是他所处的环境决定了这个制度在比较优势上具有核心竞争力。这是我们的一个看法。

另外,在进行其它经济分析之前,我先简单分析一下我们自身。其实经济学里有一个最大的问题,在资源配置稀缺性的背景下怎么去竞争资源?那么中国现行的制度可以从跑步理论来解释。

什么叫健康生活?比如深圳的跑步一族,通过运动锻炼,使整个人的身体细胞、机能更有活力,新陈代谢更快;但是跑步也会导致我们对能量的消耗比较大,所以这是一种平衡。那么回过头看中国的经济,从改革开放到现在,我们一直都是小步快跑的方式,这种方式造成我们对能量的消耗也很大,这是一个问题的两面。

通过这个图可以看到,我们和印度的能耗比,和GDP比值的差异相差不多。所以,很多经济学家说我们对环境造成污染,确实有这方面的问题。但是,核心的一个背景条件,在中国经济制度这种发展模式下,能不能从全球获取能源会直接限制到中国经济的发展。那么,跑步到底好不好?我对中国的经济引用这个跑步理论,我们机理很健康,我们很多东西通过跑步会排泄出来,会看到很多问题,但是核心是跑步机制很重要。跑步很好,但前提是我们从全球索取的资源能不能支撑我们跑步运作。

我个人觉得,从这几年来看还是挺乐观,国家在集中力量办大事。但是,在期货这个领域,我们更多讲求真的分析理论,而不仅仅是感觉。中国在未来全球性竞争中,极有可能远超其他国家,就是因为我们的制度,也就是上面的跑步理论,具有非常大的竞争力。那么,在宏观的问题上我们和市场的观点相似,简单的过一下。我把过去10年分成以下三个阶段,2003-2008年是被动式的宽货币、宽信用,2009-2013年是紧货币、宽信用,2013年到现在宽货币、紧信用,从它的结构可以看到市场的变化。

宏观方面我们不过多阐述,直接跳到后面形成的问题上——未来形成的问题和目前中国的现状,2013年以后现状的表现形式。我觉得问题主要是产能过剩,地产泡沫,利率高企和债务问题。我们想通过对产业的理解,阐述一下我们的观点。从产业上来分,第一、能源化工,第二、黑色工业。我认为能源化工是一个人机体里的血液,黑色相当于你的整个骨骼;我们长大了,检查身体的时候,身高已经不在乎了,更重视血液的指标。所以,未来能源化工才是观察中国市场是不是健康的一个非常重要的指标。我们从能源和黑色两个大的产业链来理一下整个行业的变化;图表很多,我会解释一下图表的含义。

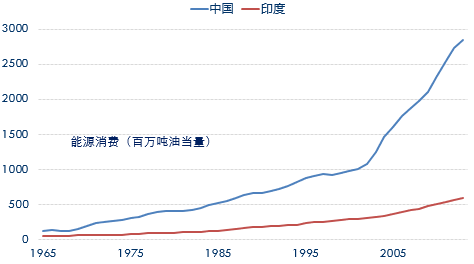

首先,能源化工,大家都谈美国页岩气对能源市场的冲击,页岩气产量见顶后是页岩油。美国从2003年,对页岩气的投资从最早50亿到2008年的790亿美金。2003到2008年美国天然气价格上涨了8倍,由于天然气价格上涨,导致美国在页岩气上投入非常大,另外在科技进步上形成了一些突破,形成美国的页岩气革命。2012年的时候,这个变化主要从美国出发,然后传导到中国,中国很多问题实际上因为美国页岩气的问题最后传导过来,这个变化核心是在2012年出现的一个节点。

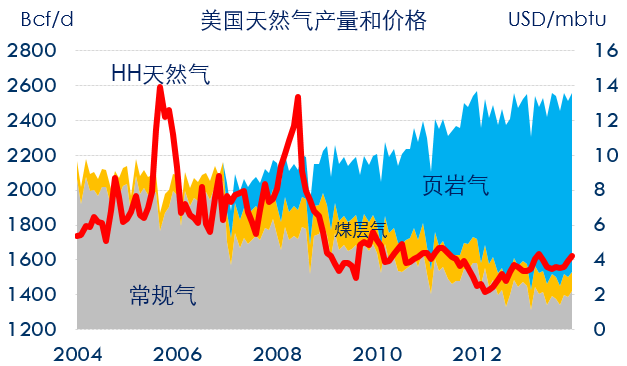

在美国页岩气产量上来以后,开始冲击美国整个的天然气价格。从最早的14美金,跌到最后不到2美金,天然气价格大幅下跌。在这一过程中,从美国发电设备装机容量可以看到,由于天然气价格便宜,冲击了美国电力市场。2008-2011年大量的煤制发电开始被天然气替代,这是因为煤发电效率只有35%到40%,而天然气发电效率可以更高达到60%,因而天然气发电具备经济优势。最终整个煤炭市场受到很大冲击,美国动力煤的产量就形成过剩,冲击到国际煤炭市场,推动国际市场下跌,低价进口煤的大量进口拉低国内煤价。

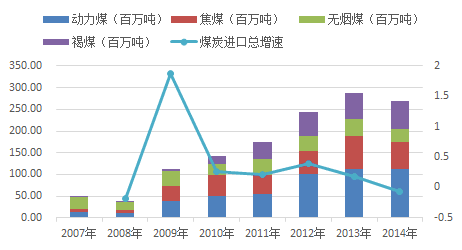

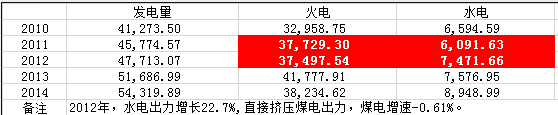

我国2012年整个动力煤的进口量,从图中蓝线看出,2011和2012年的蓝线,2012年整个动力煤的进口大幅飙升,对国内动力煤行业形成冲击。同时伴随国内水电的装机及出力的快速增加,尤其是2012年,上游来水特别丰富,水电出力从6000多增加到7400万千瓦时,火电在2011-2012年没有增量。一边是动力煤进口的快速增加,一边是火电被水电挤压,引发需求大减,最后动力煤价格大幅下跌。

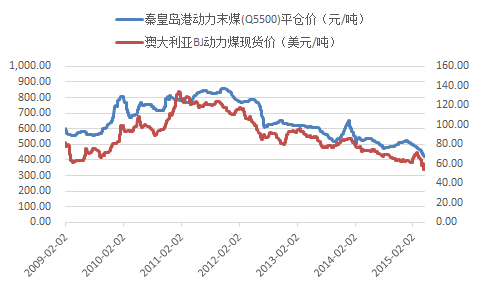

这张图是秦皇岛动力煤的价格走势,从2012年蓝线往下跌,然后形成下跌趋势,本质是因为美国动力煤的冲击。现在我们看这个图,中国煤炭的产量在2013年达到高点,2014年的煤炭产量其实是下降了2%点多。尽管目前整个煤炭产量下来了,但是整个国内的煤炭价格却从去年的600左右到今年跌到400,还在持续下跌。

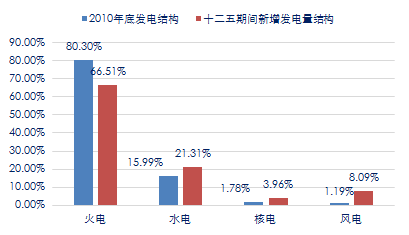

这是整个能源市场。第一个是由于美国的页岩气冲击到美国的动力煤,延伸至中国,再叠加国内水电和火电装机组的问题,最后冲击到国内的动力煤生产。到目前为止,动力煤还在下跌过程中,这种持续下跌势头可能远超出大家的理解。目前为止,跌到400左右,但从澳大利亚、从国际市场进口的煤价格并没有下来,等一下我会讲这个问题主要集中在哪儿。这是我国电源建设情况,火电装机增速在“十二五”期间低于整体装机增速,风电的冲击也是很大、持续性的,其他的能源也在冲击。所以,整个动力煤市场,最大需求来自于发电,这块最主要的量被冲击了,一旦中国经济不好,比如像现在中国发电量下滑,对动力煤还会有更多影响。

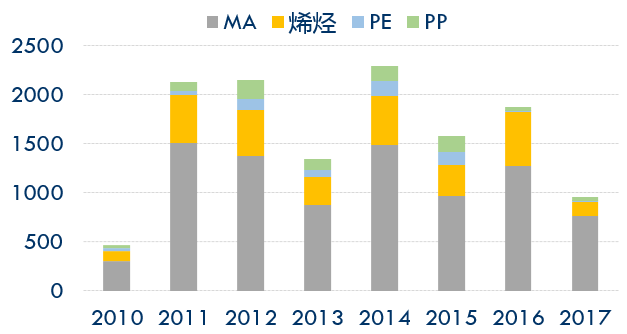

另外一个亮点是中国煤化工,当时中国在煤制烯烃等煤化工项目上扩张很快,烯烃行业由于动力煤价格下跌也受到很大拖累。前期原油一直在100美元以上,而当时测算煤制烯烃成本只有60-70美金,动力煤通过甲醇制烯烃和芳烃,实际上是有丰厚利润的。所以,我们可以看到2011-2014年大量的煤制烯烃炼制装置,每年新增产量大概1500万吨,全国动力煤的产量去年在大概38亿吨,有一块是用作煤化工的增量,这块增量冲击了以前整个以前以原油和天然气为原料的烯烃市场。

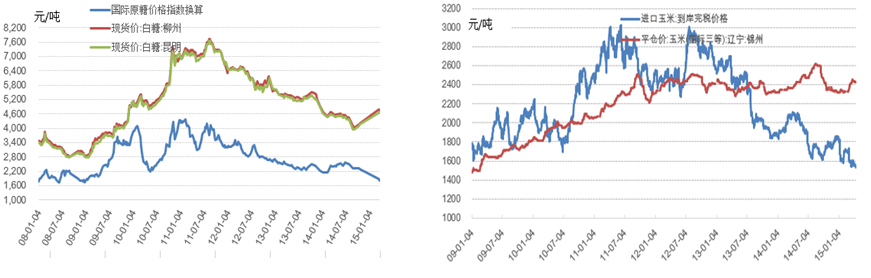

烯烃其实有三种原料,一个是动力煤,一个是天然气,一个是原油。由于国内动力煤装置开始冲击,去年烯烃价格从8月份开始往下跌。这随后影响到全球的烯烃价格,也影响到另外的芳烃,PX、PTA和聚酯行业,主要是化工下游产业链受到新增产能的冲击。

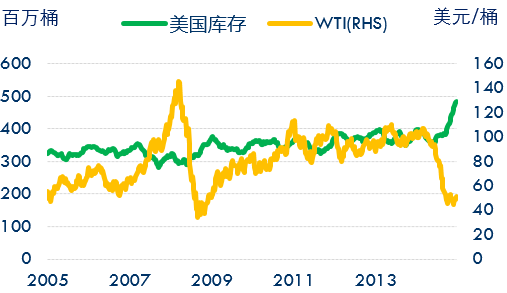

再谈一个非常重要的数据,整个原油的下游需求开始被冲击了。另外一块,美国的原油产量从2012年大概600万桶,增加到2015年接近于950万桶每天,加上其它液态燃料增幅接近于550万桶,美国现在变成了第一大生产国。下游被冲击,上游产量增幅并没有下降,整个原油市场最终出现了崩盘。从这张图可以看到,这个绿线是美国原油的库存,这个在去年8、9月份起来的非常猛,到今年4月份基本上见顶了,而美国原油有可能在5月份减产。但近期反弹幅度有可能不会太高。这是整个原油市场的情况。

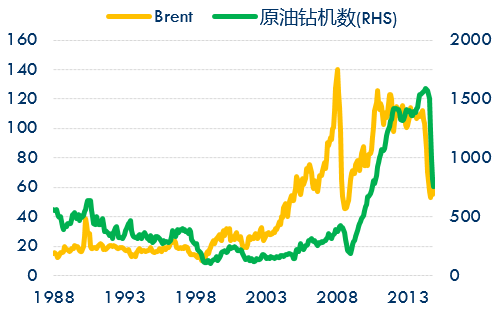

在这个过程中,介绍一项背景资料。2004年开始,全球农产品价格出现上涨,而当时的农产品价格上涨最本质的原因是替代需求。比如美国的玉米,现在有1/3的玉米用作生产燃料乙醇,用来调和我们用的汽油。农产品上涨的原因是因为原油价格上涨,每年我们吃的食用油的产量,全球大概1.5亿吨,其中有2000万吨左右用于生产生物柴油。玉米在全球10亿吨产量中,大概有将近1.5亿吨左右用于燃料乙醇。农产品完全是被原油市场带动,但是随着原油从去年7、8月份开始下跌,整个油脂行业库存量又在累积。随着原油价格下跌,我们可以看到,美国钻机数大幅度的下降,美国由于油价偏,钻井低降下来以后,未来的原油产量极有可能会受冲击。

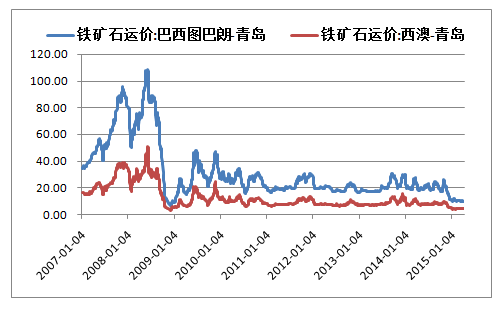

这是在2008年之前巴西到青岛的船运费价格,2008年最好的时候曾经到过110美元上下,相当于800元左右,到现在基本上在10美元上下,整个船运市场完全被打垮。澳大利亚到中国的船运目前在5美元,以前大概在50美元。由于整个船运市场大幅度的下跌,把国际贸易实际的物流运输边际压缩到极致。从上海运到澳大利亚有可能比上海运到杭州都便宜,这是海运导致的整个市场的变化。我们下面会谈到它对第二产业的影响。

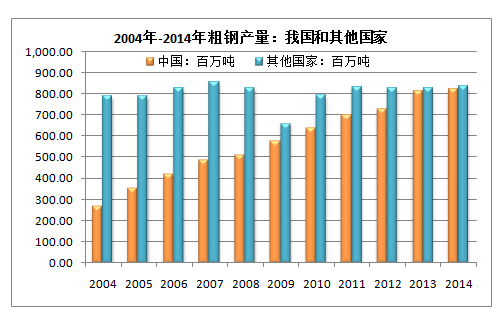

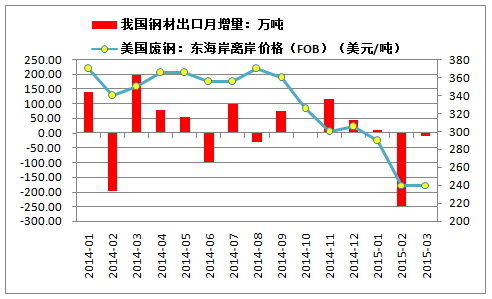

这张图是刚才我描述的一个过程,2014年铁矿石价格从1000块钱跌到500。在这个跌的过程中,整个国内钢铁行业出现了竞争力。比如河北钢铁、宝钢,今年第一季度比去年同期好很多,就是因为铁矿石上游原料下来了,对国际市场形成了冲击。所以,2014年整个钢铁行业的出口量是9900万吨,比2013年增加50%。由于我国的钢铁出口,国际市场的价格出现下跌;美国回收废钢占其总钢铁产量35%左右,这也随后冲击到废钢的价格。美国废钢价格从2014年的8月份370美元左右,跌到现在240,就是因为国内的钢铁出口对他们形成冲击。其实国内焦炭、焦煤行业一样受到这些冲击,因为这两个行业也是产能在扩张。

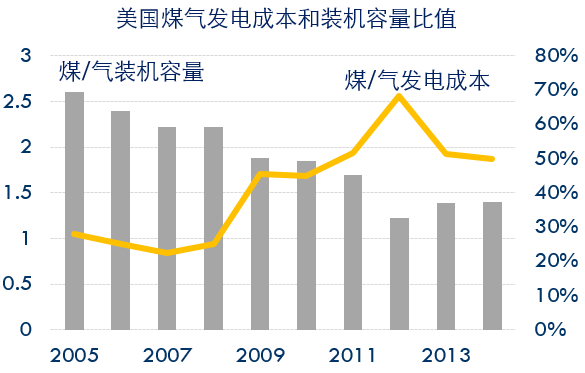

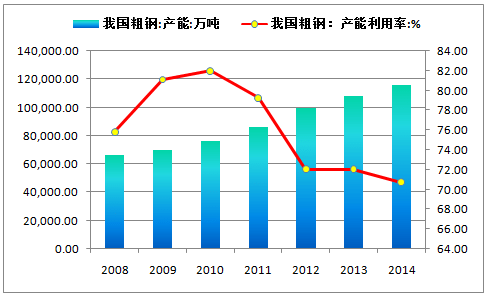

我们再把这个思路捋一下。钢铁行业为什么不好?一个是跟资金运行有关系,融资成本高,另外房地产价格到一定时候刚需在下降,可以看看图中房地产的数据,房地产购地面积同比下降32%,竣工面积下降4%,整个房地产投入量明显在下降。一旦中国从8亿吨的粗钢产量降下来,下游需求也不好,因为下游不太赚钱,或者下游不太愿意购买房子,钢铁行业的产量就会下降。

所以,今年目前的数据,最近3月份的数据,我国钢铁产量比去年同期下降1.2%,下降到6900万吨,这个是因为固定资产投资无法支持,最后把钢铁行业和其他行业都拉下来了。其实这是为什么国家在“国五条”中非常重视房地产的保卫战,因为如果房地产崩了,后果很严重。我们从数据看就知道,很多数 据有高度关联量。房屋在售面积一直在累计增加,整个新开工面积累积量,2014比2013年还在下降。钢铁行业的产量下降是一个持续性的过程。在今年3月份公布的数据,我国的铁矿石产量比去年同期下降百分之十几。煤炭行业,焦煤行业已经受到冲击。

钢铁行业的链条,最先从第二产业的下游、钢贸商开始承受风险,到2012年由钢厂承受,到2013年由铁矿石贸易商承担,到2014年铁矿石生产商承担风险,到2015年由钢铁的上游需求——房地产承担风险。这是我个人的逻辑推理,不一定准确,但这是整个市场的传导链。我讲完消费,会把这三个板块串起来讲。

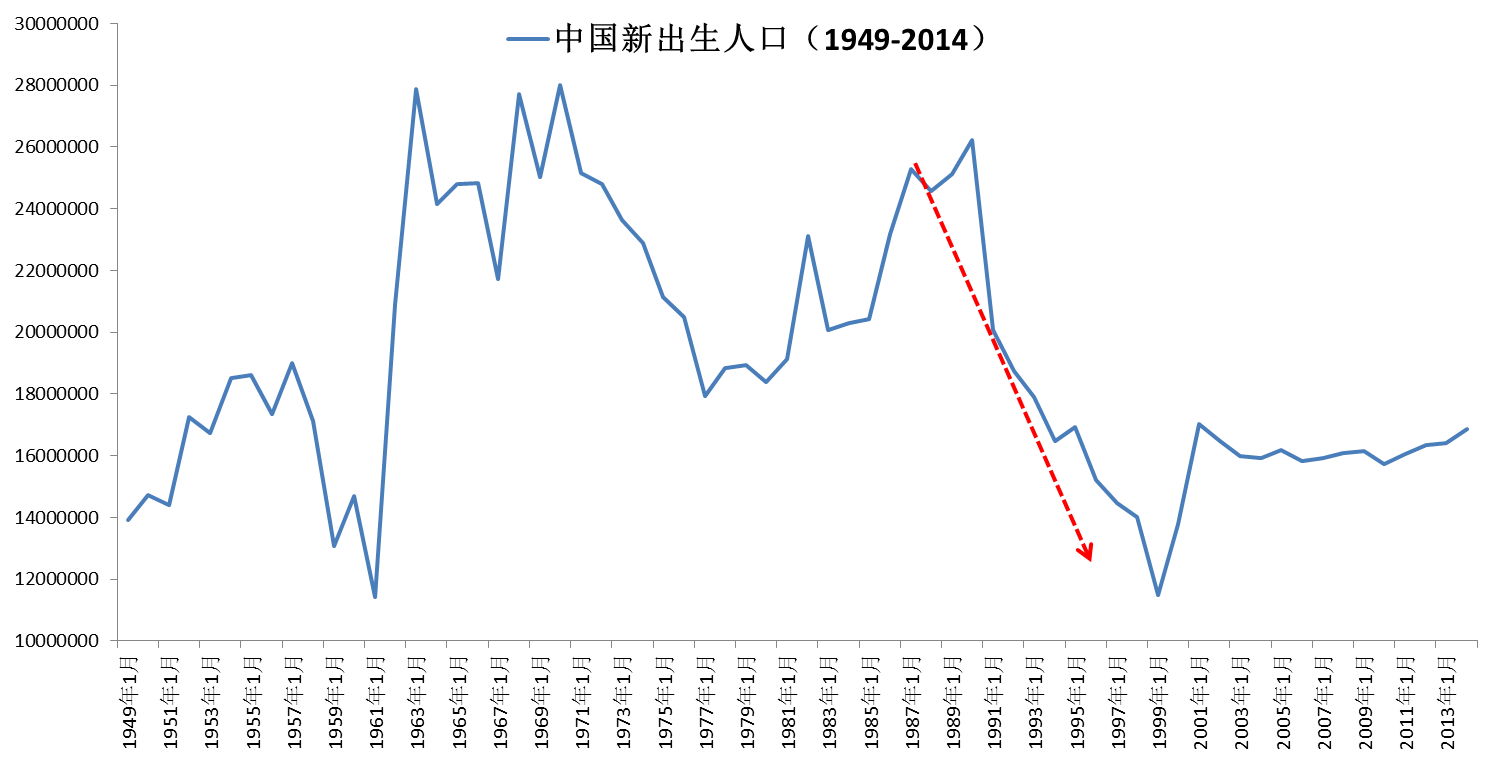

我觉得房屋销售,新生代的需求我觉得这个对地产的影响肯定有,但更多买房的动力来自于改善性需求,或者说是刚需。人口数据与未来的一系列变化的联系非常紧密,尤其对整个房地产相关行业的影响也至关重要,而且是致命的影响,房地产的销售量会逐步平稳。到经济层面,由于房地产的投资量下降,会影响到整个固定资产的投资。对于这轮转型,我们自己的看法有些担忧,所以我今天演讲的题目就是“乐观中的隐忧”。

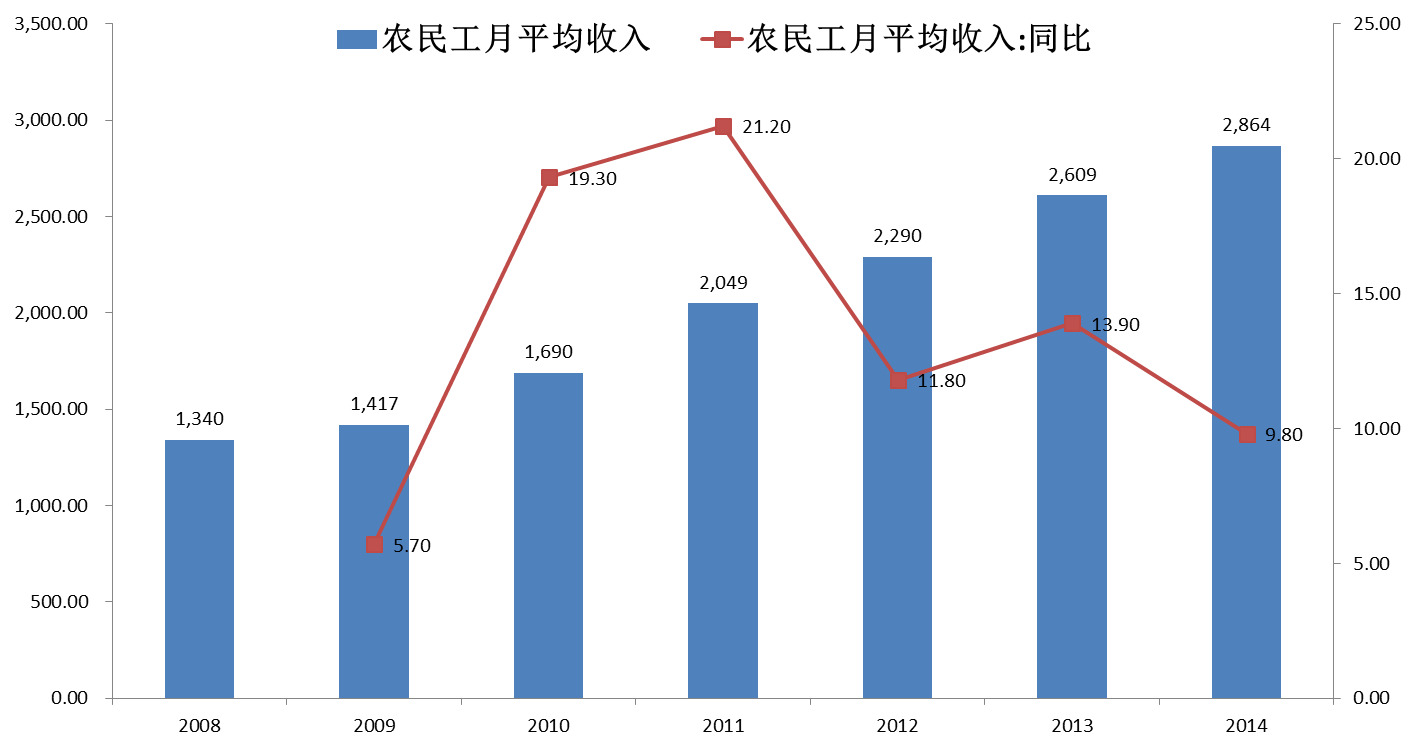

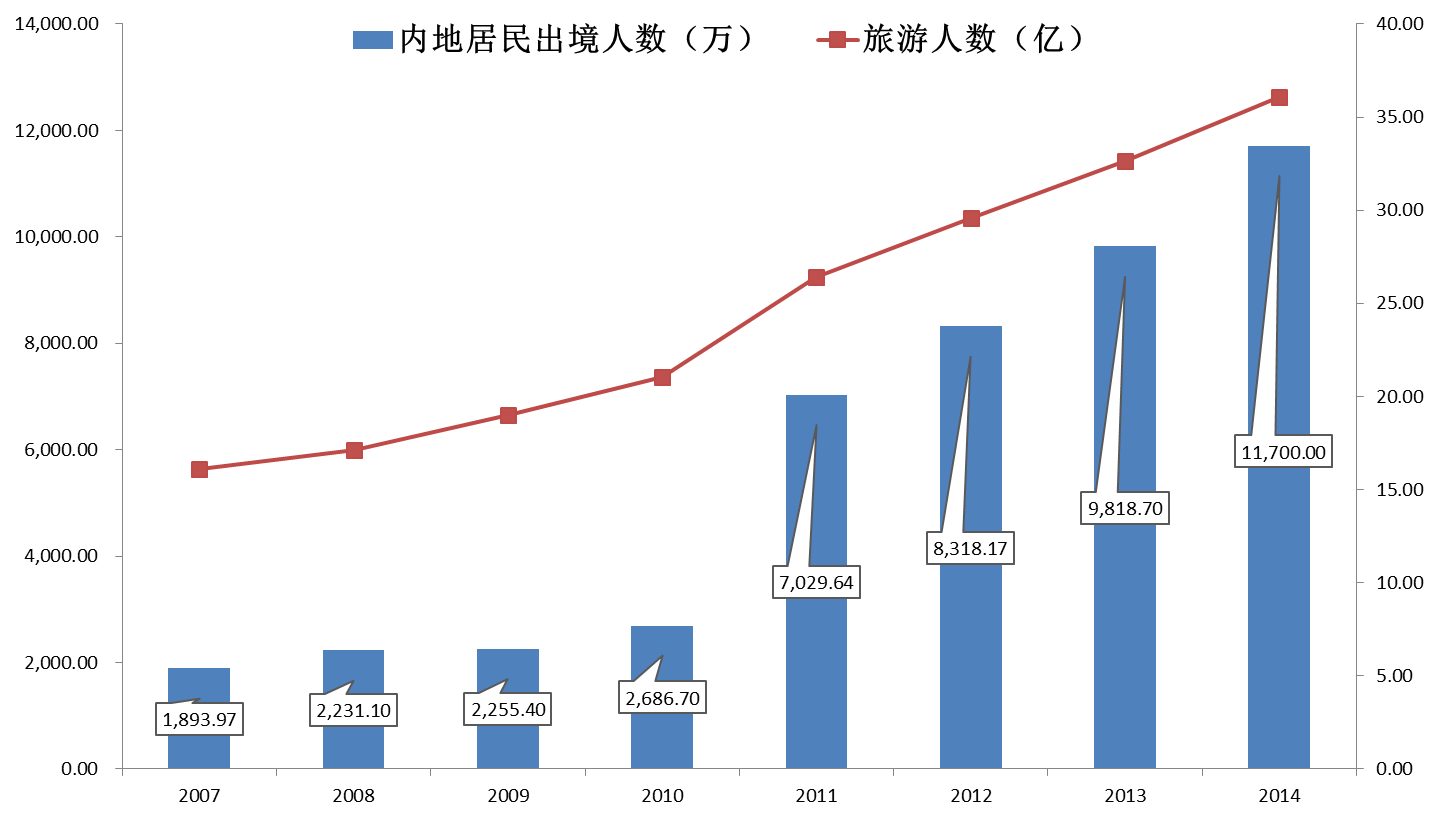

从中国消费来看,人口红利开始结束,我们可以看到2011年,15-64岁人口74%的占比开始逐步下降,这是必然趋势。刚才看到下面这张图,新生人口下降肯定是明显的趋势,除非这个时候加大引进国际先进人才人口,每年引入300万、500万国际先进人才,有可能会改变这个数据结构。我认为中国的消费其实一直都很好,我们用几个数据证明。

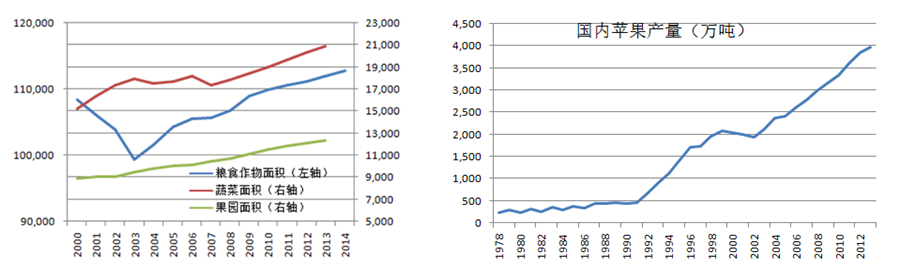

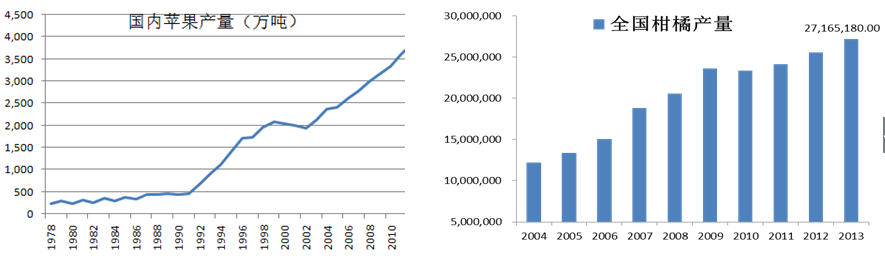

另外这个数据也可以证明中国的消费其实很好,中国水果产量从1990年到现在增加12倍,从2000年到到现在增加3倍,而同期粮食产量增长31%,表明我们整个膳食结构已经发生根本性的变化,这个数据代表中国整个消费一直不差,但是我们为什么觉得消费一直不好,本质是在太亮眼的固定资产投资下,我们感觉消费数据没有那么鲜艳,其实真的是很好的一个说明数据。

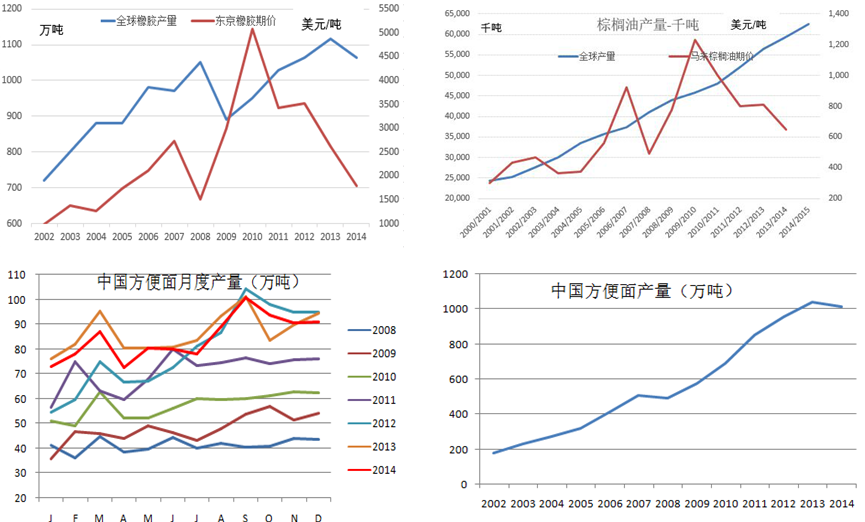

我们举苹果跟柑橘为例,这两种水果产量都很高,可能种下去三到五年才开始有产量,五到八年是高产期,高产期会持续很长一段时间,而这个行业在未来供应会逐步稳定。我们再看看几个数据,橡胶、棕榈油都是林业,2009年的橡胶价格,当时国家在马来西亚、印尼鼓励种植,最后整个橡胶价格在国内从 42000跌到12000,棕榈油从14000跌到现在4000元,都是因为它一旦起来后供给需求的持续性,因为这两种产品偏工业,没有额外的增量。这是我们认为的林业后续的问题。这几个问题可能在某一个时间点刚好得到印证,也可能是一个巧合。巴曙松谈到人口的流动性,火腿肠、榨菜、方便面,2014年方便面的产量开始下降。有可能反映了整个企业用工人数可能在下降。

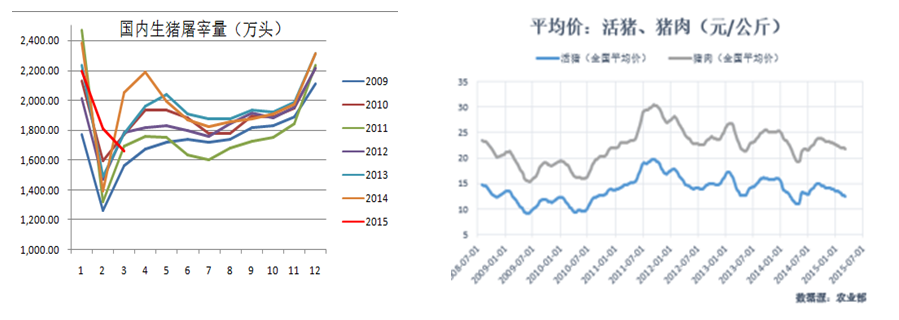

这是一个数据,生猪的屠宰量数据,去年第一季度统计5827万头,今年同期下降2.78%,生猪并没有在屠宰量下降的过程中价格出现上涨,也就是说,国内的需求有可能下降。另外,我们自己还有一种解释,中间库存的释放量,最后发现生猪的价格没有预期了,整个中间库存也可能在出清,有这两种可能性。但是,从整个需求量来看,极有可能在下降。不过,股市后期好了以后,会不会改变这个数据,我不清楚,没法判断。农产品行业的过剩,目前为止已经在生猪行业看到了,我们可以看到生猪行业的数据很恐怖。

林业我讲了棕榈油和马来西亚、印尼的橡胶。一旦中国第二产业风险向第一产业溢出,整个第一产业不具备竞争力。这是中国的粮棉油价格和国际市场价格的对比,国际市场糖的价格在3200,但是中国糖的价格为5600元。整个农产品这一块,农林牧副完全没有竞争力。一旦这个行业意识到价格要下跌,它的去库存化对整个第一产业是非常致命的冲击。

另外,简单讲一下物流。比如中国3000公里的运输,我们需要的物流成本是多少?铁路运输大概需要400多块钱每吨,而远洋运输,3000公里可能只需要50块钱。国际市场生产出来的动力煤、焦煤可以运到国内,价格还更便宜,物流产业有可能会变成最后压跨中国第采掘业的一个非常重要的原因。从我们了解的一些比如动力煤行业,它的车板价已经非常低了,可能车板价在160元,但是到港口价格要加180元。运输成本占整个市场港口终端消费的价格比例占50%以上。国内经济如果真的从第二产业的风险向第一产业溢出,经济会不会出问题?很难说,但是一旦出问题,会影响到最低收入人群,可能短期是比较悲观的。

我的演讲就到这里,谢谢大家!