致广大 ▎凯丰投资总经理王东洋:疫情下的配置策略

王东洋表示:

1、在这不可控的发展过程中,我们可以通过数据分析和政策跟踪,对未来的疫情和经济受影响的程度做出一定的预判。

2、欧美的疫情发展已经出现了一个边际性的拐点,但是全球只要有一个国家控制不住,那么这个病例就可能会演变成长期与我们相伴的情况。

3、抓住确定性的投资机会,主要是来自于政策端。

4、中国货币政策和财政政策的空间还是比较大的,而欧美国家政策腾挪的空间不是特别大。

5、我们目前更看好中国的一些资产,特别是国内的A股以及港股。商品是一个阶段性的机会,至于债券,我们会相对更看好利率债。

6、股票从长期的角度来看,还是一个比较好的一个资产。

7、在工业品方面,如果是跟内需更相关的工业品品种,相对而言会更加受益。而如果是偏全球性的工业品,那么受到压制的力度会更大一些。

8、各类资产中我们更侧重股票,但是会相对均衡一些。

9、全球最恐慌的阶段已经过去了,但经济下行的压力还没有完全体现出来。

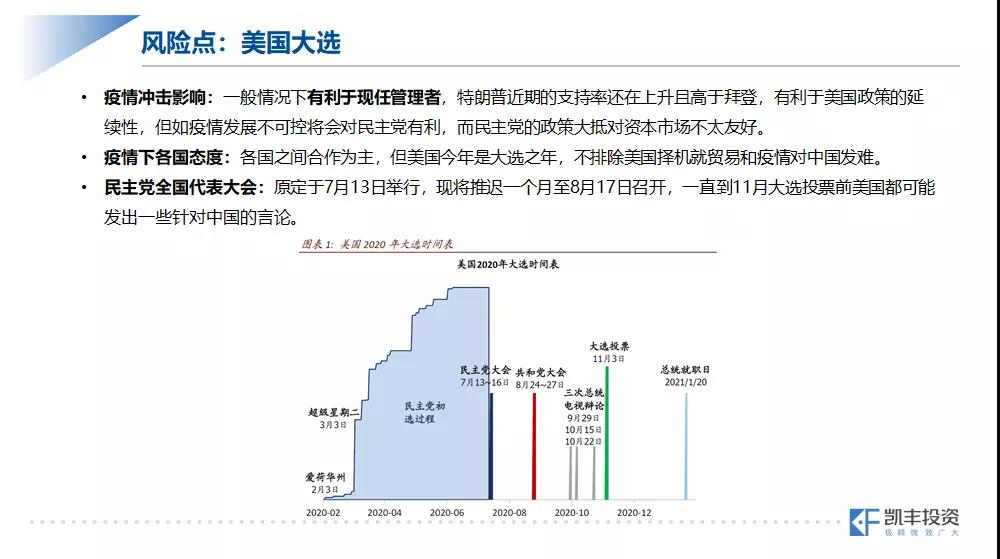

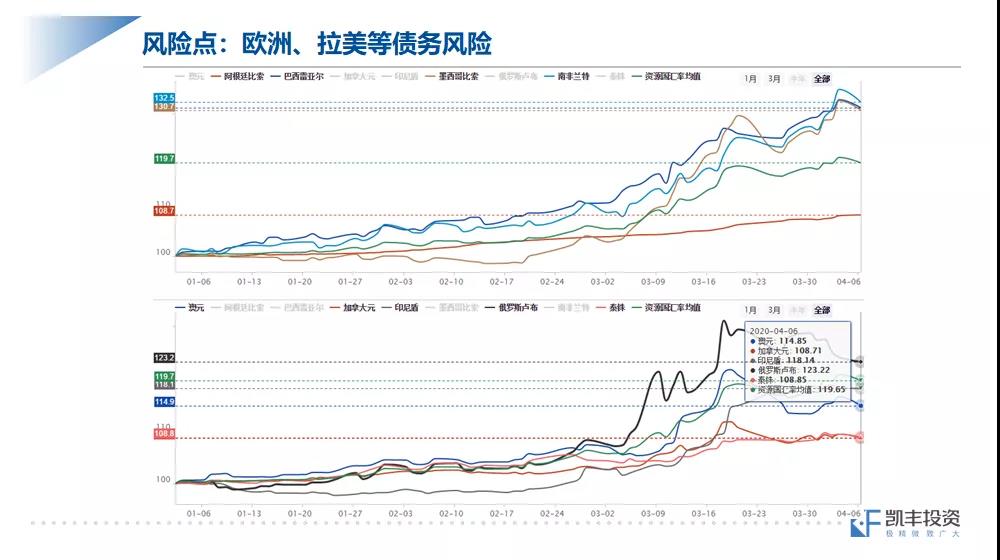

10、风险方面还需要关注美国大选、美国的部分企业债和欧洲及拉美国家的债务风险。

演讲实录

新冠肺炎爆发至今,影响的范围之广、时间之长确实超出了最初的预期,但在这不可控的发展过程中,我们可以通过数据分析和政策跟踪,对未来的疫情和经济受影响的程度做出一定的预判。

钟南山院士讲过疫情防控主要是“早发现、早隔离、早治疗”,早发现是指各个国家的重视程度和检测能力,早隔离是具体的防控举措,早治疗是医疗资源和治疗能力。

从这个角度看,第一波爆发疫情的中国在这三个方面都是做的比较好的,第二波爆发疫情的欧美曙光初现,第三波东南亚和拉美国家由于医疗资源的配置可能会持续的更久。

当前市场最关注的或者说资产交易的点是新增确诊人数的拐点,我们在4月6日看到了欧洲多数国家的拐点,所以本周市场普遍反弹。

短期全球新增病例可能还有反复,这与各国检测能力有关,也与疫情刚开始爆发的印度、南美等一些国家的影响有关。即使疫情在更多国家蔓延,但根据疫情先发国家的经验,如果政府较重视、采取较严格的隔离措施,那么新增确诊病例可能在2至3周内得到控制。

病例累计日均增长率领先于新增确诊病例,隔离措施越严,领先的时间越短。比如中国严格隔离,病例累计日均增长率领先新增病例高点的时间为0天;意大利拖得时间较久,两者相隔25天,平均时间大约14天。所以现在主要是看这些国家是否有能力去实现这样的救治。

对于美国和欧洲主要的国家,我们主要是分析基础感染数的指标R0。如果R0小于1,而且病例的累计日均增长率小于10%,那也就意味着整个病例数进入了一个相对收敛的阶段。在4月5日,欧美的病例日均增长率是4.53%左右,所以这周的全球资本市场也迎来了一些反弹。

那对于欧美的国家,我们能看到他们的哪些好处呢?总体而言,他们的医疗能力、治疗能力还是比较强。但是目前在一些新兴国家,特别是东南亚比如印度、印尼和拉美国家,他们的政府管控能力、医疗能力有限,未来疫情还可能进一步恶化。

所以从总体来看,我们认为欧洲和美国的疫情已经出现了一个边际性的拐点。但是,一旦新兴市场国家控制不住,或者全球只要有一个国家控制不住,那么这个病例也可能会演变成长期与我们相伴的情况。因此,也是基于这些判断,在4月8日政治局会议也提出了要面对外部长期不确定性环境的准备。

从凯丰我们自己来看,疫情有可能会持续1至2年的时间,因为疫苗研发的进度也可能没有那么快。

那么在这种情况下,我们怎么去看待一些确定性,并且抓住一些确定性的投资机会呢?

这种投资机会,我们觉得主要是来自于政策端。

从政策的角度来看,在疫情爆发的初期,包括中国的初期以及美国的初期,大家都形成了一种一致性的恐慌,去抛售手里的资产。包括黄金和国债在内的一些避险性的资产,都被大幅抛售以换取流动性。所以各国的央行都发布了很多的货币政策来保证流动性。

但是到了第二个阶段之后,其实大家就会担忧经济活力的下降以及消费需求的急剧下降,对经济的冲击可能会有多大?

所以各国出台了多项货币和财政政策来提振需求,从美国和日本来看,他们的刺激力度是非常大的。比如昨天晚上,美联储抛出了2.3万亿美元的刺激政策,进一步扩大了资产购买范围之前美国政府提出了2万亿美元的财政政策,还有商讨中的佩洛西提议的1万亿补充计划和特朗普提出的2万亿基建计划,因为美国的GDP大概是21万亿美元,所有财政政策出台的话总规模将达到美国GDP总和的20%。而日本也抛出了接近1万亿美元的刺激政策,大约占到了日本GDP总和的20%。

前期由于海外疫情的发展中国的政策是有一定犹豫的,但是近期我们可以看到国内的一些货币政策,包括7天回购利率下降、再次定向降准,尤其是下调了多年不动的超额准备金利率,意味着未来货币政策的力度会加大。

但是货币政策主要是提供流动性,对需求的拉动效果可能较慢,所以财政政策有可能会持续发力。中国当前的利率水平较高,在过去几年整顿了地方隐性债务之后政府杠杆也整体可控,所以财政和货币的空间都很大。欧洲疫情严重,但欧元区已是零利率,且政府债务负担较重,政策的空间较小。

基于以上政策的分析,我们觉得相对美国和欧洲而言,中国国内的机会是比较好的,中国的一些资产还是值得长期持有的。

资产价格方面,最恐慌的暴跌或已过去,但市场的修复是缓慢的。短期疫情新增人数的拐点带来风险资产的反弹或许会维持一小段时间,很快经济受影响的程度会逐渐体现,各类消费数据下降、失业人数上升等可能导致市场重回下跌。比如出口目前占到咱们中国出口的GDP大概是在20%左右。从对单季度的影响来看,其实目前对全年GDP的拖累也只有1%。但是很核心的原因在于,出口是关系到就业的问题。现在根据加拿大和美国的数据可以发现,在这个疫情出现之后,失业率是比较高的。

所以股市方面尤其欧美股市后续仍有风险,而中国股市包括A股和港股不仅具有估值优势,尤其受疫情影响的时间短、政策空间大,全球大放水后市场资金最容易选择的将是中国市场。国内政策保护相对而言受疫情影响更大的、一些中低收入、边际消费弹性更高的人群,那么这一块对国内的内需,包括消费、新老基建、医疗这些板块,我们觉得会形成一个中长期的利好。

货币宽松也将显著利好利率债,但主要也是中国的债券,短期债券受益政策利率下调更明显,长期债券利率下行需要一个过程,且10年期国债2.5%的水平已经是2003年来的新低,后续下降的空间有限,还有后续经济数据好转过程中上行的风险。信用债尤其高收益债虽然在流动性好转后修复了一波,但经济整体下行信用债风险仍然比较大。

货币的公信力下降,贵金属将是大机会,黄金涨幅将非常可观,白银短期弹性更大,但由于有部分工业属性未来跌幅也可能更大;汇率方面流动性缓解和美联储无限量QE决定美元未来有贬值趋势,而人民币兑美元会倾向升值(这也意外着外盘黄金涨幅会好于内盘黄金),但欧洲情况不乐观英镑和欧元相对较弱,美元的大幅贬值短期较难看到。

工业品的需求整体下降幅度很大,所以原油短期受益于减产协议达成的预期,但需求下降会导致其仍有下跌风险。正如股票大家更关注纯内需的品种一样,商品端受全球影响的铁矿、铜可能存在风险,而国内主导的品种如螺纹、铝等未来更值得关注。

但是因为最近铁元素一直是过剩的,钢厂又基本上在海外,也就出现了大量的关停的状态,所以铁矿石过剩之后,通过全球的供应体系,就很可能会涌入到中国来。一旦涌入中国就会造成铁矿石的过剩。

所以从总体机会的角度来看,我们目前更看好中国的一些资产,特别是国内的A股以及港股。商品是一个阶段性的机会,至于债券,我们会相对更看好利率债。

风险,当然今年还会有一些。

一是今年美国的大选。虽然由于疫情的原因,民主党大会召开的时间推迟了一个月,但是历年美国的大选都会把跟中国的政策或者关系问题拿出来做文章。那今年,在11月3日美国大选之前,美国会不会对中国,针对过去的的贸易战以及这次疫情进行政策上的施压,可能是值得关注的一个风险。

二是美国的高收益债。美国2.3万亿美元刺激政策出来之后,他们可以选择投资垃圾债的ETF,相对而言避免了一些低等级的信用企业破产的风险。根据美联储2019年对商业银行做的压力测试,美国整体爆发债务危机的风险相对较小。

三是欧洲、拉美国家的债务风险也可能会形成局部的危机。当前意大利等欧洲国家、阿根廷等新兴市场国家的主权债务问题也是一大隐患。这些国家的国债占GDP比重较高、债务利息负担较大,一旦疫情持续时间超预期,巴西、阿根廷等国主权债务违约风险较高。产油国及部分拉美国家也存在较大的外部风险敞口。

3月以来已有多个国家的主权评级被下调,资源国今年以来汇率贬值接近20%,巴西、南非、墨西哥贬值幅度超过30%,或许部分国家爆发主权债务危机不可避免,但应该是局部危机而不会发展成全球危机。

所以整体来看,我们会更愿意更多持有一些中国国内的资产,同时会相对看空像欧洲国家的资产。